[목차]

Q. 연말정산?

1. 총급여액

2. 근로소득공제와 근로소득금액

3. 종합소득과세표준

4. 산출세액

5. 결정세액

6. 납부 또는 환급세액

Q. 연말정산?

연말정산( 일부 사업소득, 연금소득, 종교인소득도 대상)은 일 년간 매월 급여에서 원천징수(공제)한 세금과 내가 실제로 납부한 세금을 정산하는 과정

즉, 회사에서 1년 동안 세금으로 제외해 간 부분과 나의 모든 연말정산 자료를 반영하여 결정된 세액의 차액만큼 더 납부하거나 환급해 주는 절차이다.

참고로 나는 주로 근로소득을 대상으로 한 연말정산을 진행해 왔기 때문에 포스팅 내용은 회사에서 급여를 받는 근로소득자 기준으로 작성되었다.

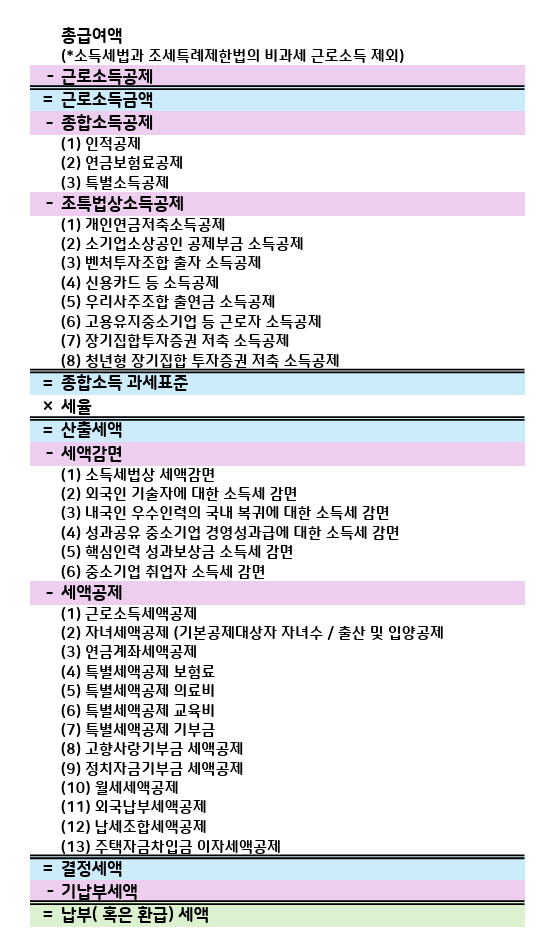

근로소득자의 연말정산 세액 계산 과정을 간단히 설명하면 아래 산식과 같다.

1. 총급여액

1page에 나와있는 ⑬의 급여액이 총 급여액이다.

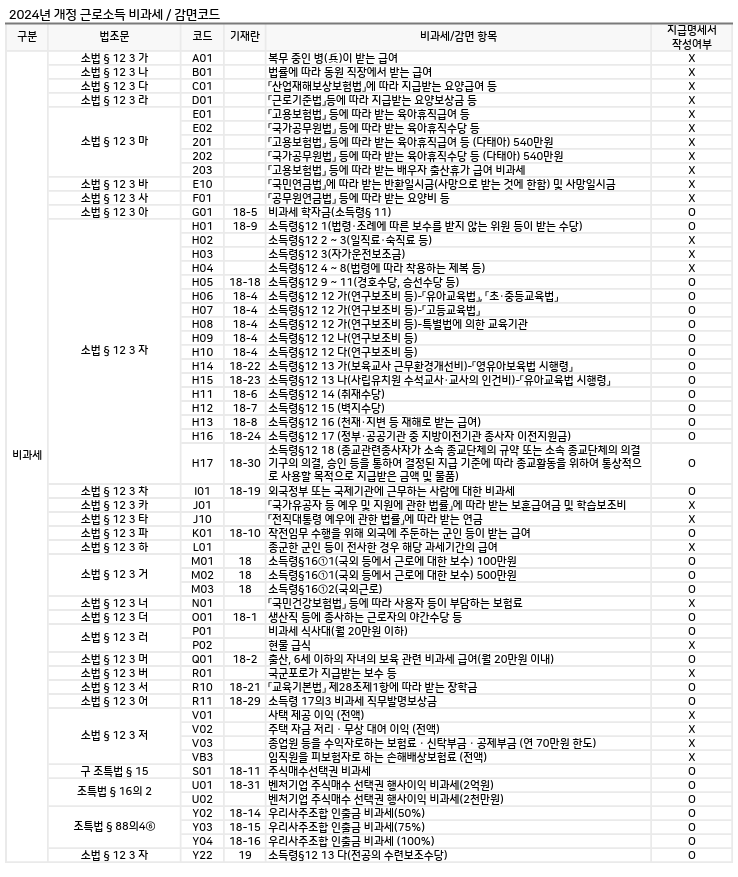

내가 생각했던 금액과 다를 수 있는데, 그 이유는 비과세 소득을 제외한 급여가 바로 총급여액이기 때문이다.

2page에도 아래 내용으로 나와있으니 참고 : ㉑ 총급여 (⑯, 다만 외국인단일 세율 적용 시에는 연간 근로소득)

그럼 내 급여에서 무엇을 제외해야 할까????

바로 아래 표에 나와있는 수당을 제외한 급여가 내 총 급여라고 생각하면 된다.

해당연도 발생 근로소득(급여, 상여, 인정상여 등) - 비과세소득 = 연말정산의 총 급여 ⑬

2024.04.09 - [세법을 공부해보자] - [근로소득지급명세서] 오류와 누락 없이 신고하는 법, 가산세 피하기

[근로소득지급명세서] 오류와 누락 없이 신고하는 법, 가산세 피하기

1-2월은 연말정산이다~ 결산이다~ 법인세다~ 등등으로 모든 회사의 회계팀이 가장 바쁠 시기가 아닐까 싶다. 1월 그렇게 정신없이 보내다 보면 2월 달에는 또 중요한 업무가 하나 남아있다. 1월 급

sms0001.com

2. 근로소득공제와 근로소득금액

총급여를 구했으면 다음 단계는 근로소득공제를 반영해서 근로소득금액을 구하는 것이다

총 급여액 - 근로소득공제 = 근로소득금액

근로소득공제(소득법 §47)는 비거주자를 포함한 모든 근로자에 대해 필요경비 성격으로 일정금액을 공제하는 것이다.

[근로소득공제 참고]

- 근무월수가 1년 미만인 경우에도 월할 계산하지 않음

- 총급여액이 공제액에 미달하는 경우 총급여액을 공제액으로 함

- 원천징수대상 아닌 근로소득 및 비거주자의 근로소득에도 적용

- 당해연도에 발생한 총 급여액 기준으로 계산

- 별도의 신청절차 없음

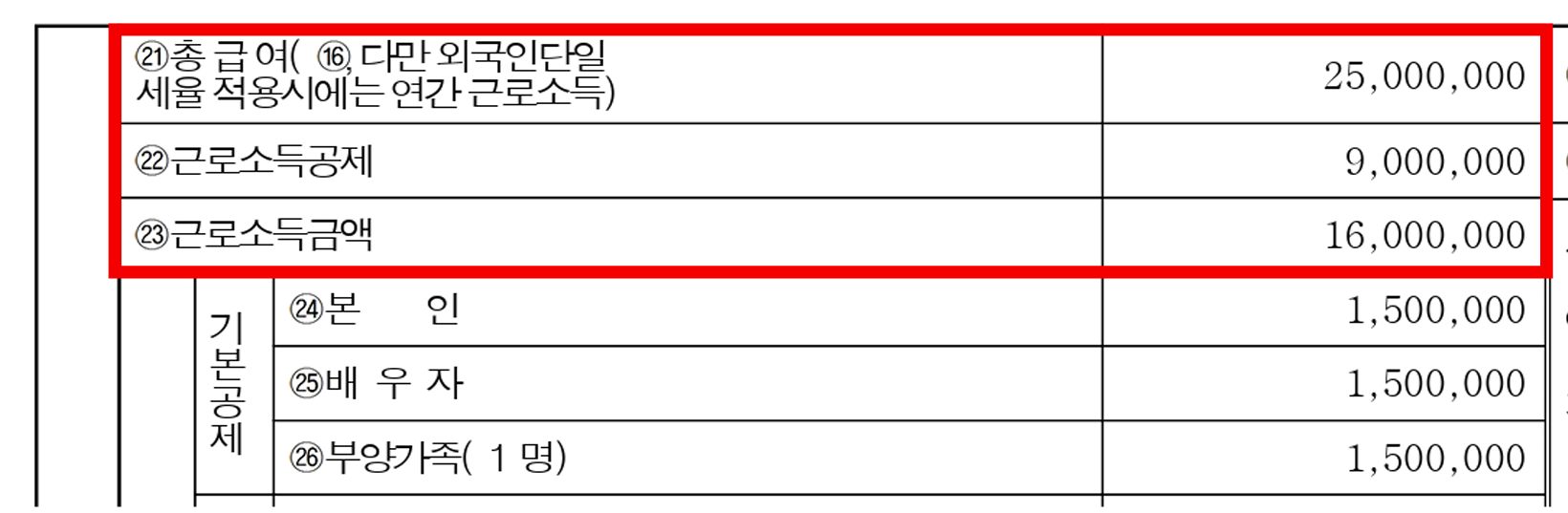

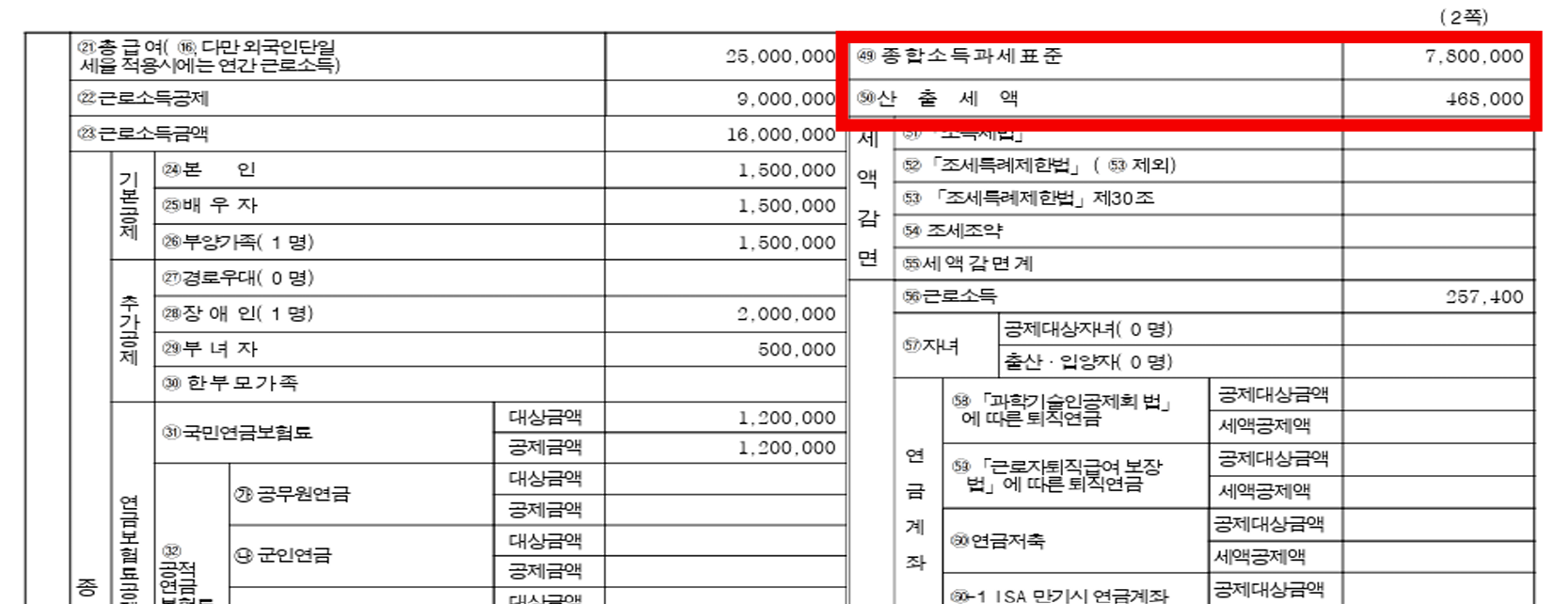

【사례】 총급여 2,500만 원인 경우 근로소득공제금액과 근로소득금액은?

(근로소득공제금액) 900만 원 = 750만 원 + (2,500만 원 - 1,500만 원) × 15%

(근로소득금액) 1,600만 원 = 2,500만 원 - 900만 원

※ 근로소득금액은 부녀자 추가공제 요건, 기부금 공제한도, 중소기업 창업투자조합 출자, 소기업/소상공인 공제부금 소득공제 한도 등의 계산 시 적용

3. 종합소득과세표준

이제 근로소득금액까지 구했으면 기본적인 소득공제를 제외한 종합소득 과세표준을 구해야 한다.

연말정산에서 가장 중요한 인적공제, 보험료, 주택자금공제(주택청약, 주택임차차입금 원리금상환액, 장기주택저당차입금 이자상환액 공제), 신용카드공제 등이 여기에 해당한다.

근로소득금액 - 종합소득공제 - 조특법상 소득공제(그 밖의 소득공제) = 종합소득과세표준

2024.04.09 - [세법을 공부해보자] - #2023년 연말정산, 인적 공제의 모든 것

#2023년 연말정산, 인적 공제의 모든 것

1. 인적공제 시 판정시기 연말정산 판단 기준은 웬만하면 12월 31일 인적공제도 원칙적으로 12월 31일 기준으로 소득요건, 나이요건, 생계요건 등을 판단한다 단, 사망한 사람과 장애가 치유된 사

sms0001.com

4. 산출세액

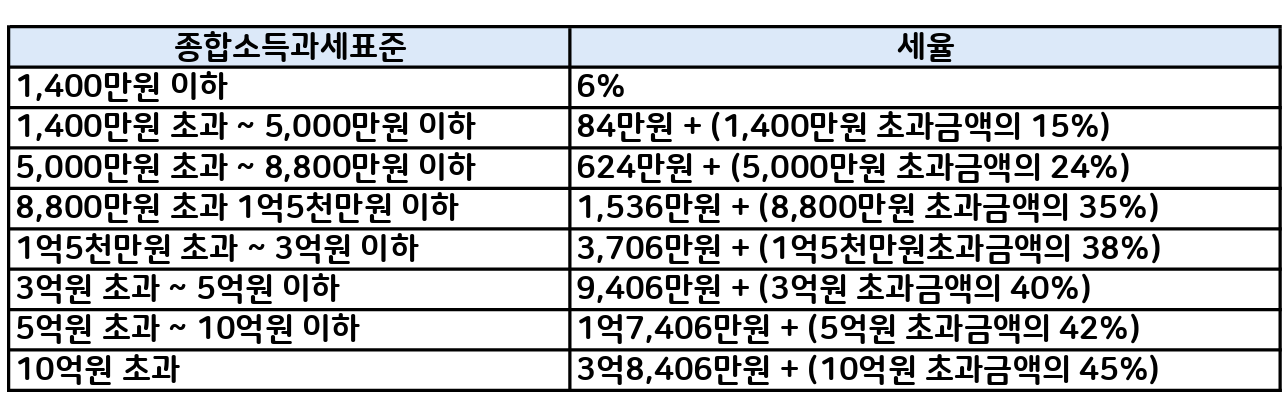

이렇게 종합소득과세표준을 구하면 각각의 금액에 맞는 세율을 반영해 산출세액을 구해준다.

연말정산 산출세액 계산표는 아래와 같다.

종합소득과세표준 x 세율 = 산출세액

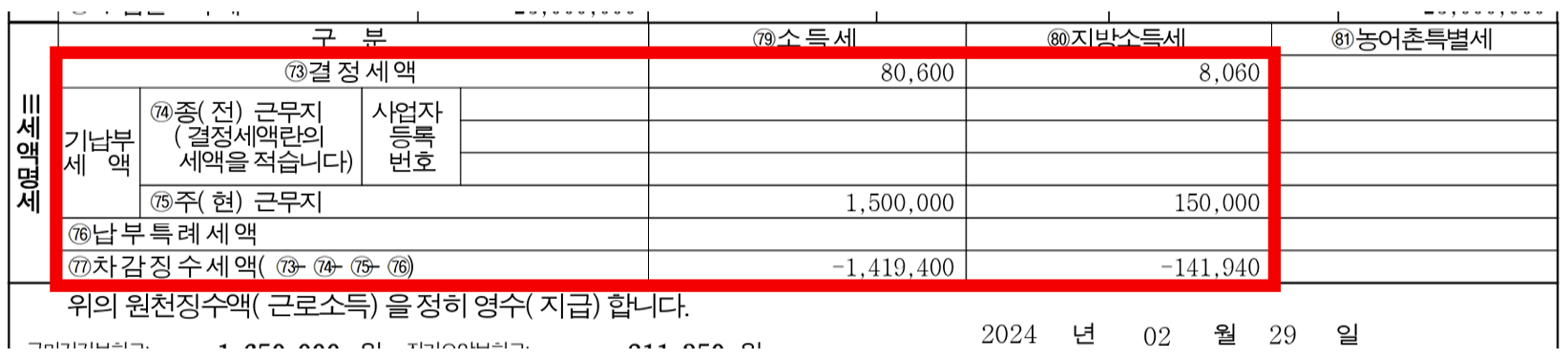

5. 결정세액

정말 마지막 단계인 결정세액만 남았다.

산출세액에서 세액감면과 세액공제 부분을 제외하면 결정세액을 구할 수 있다.

Q. 세액감면 vs 세액공제 적용 순서(소득법 § 60)

해당 과세기간의 소득에 대한 소득세의 감면 ▶ 이월공제가 인정되지 아니하는 세액공제 ▶ 이월공제가 인정되는 세액공제(이 경우 당해 과세기간 중 발생한 세액공제액과 이월된 미공제액이 함께 있는 때에는 이월된 미공제액 먼저 공제)

산출세액 - 세액감면 - 세액공제 = 결정세액

이 결정세액을 구하면 이제 연말정산이 거의 끝나가는 것이다.

6. 납부 또는 환급세액

결정세액 - 기납부세액 = 납부 또는 환급세액

결정세액 > 기납부세액 : 차액을 추가로 더 납부해야 하는 상황

결정세액 < 기납부세액 : 차액을 환급받는 상황

아래 예시를 보면 지금 연말정산하여 최종 결정된 세액이 소득세(80,600원) + 지방소득세(8,060원) = 88,660원

현 근무지에서 이미 납부한 세금이 소득세(1,500,000원) + 지방소득세 (150,000원) = 1,650,000원

돌려받을 세금은 소득세(1,419,400원) + 지방소득세 (141,940원) = 1,561,340원이다.

이렇게 우리의 원천징수영수증이 확정되고, 회사에서는 근로자에게 확인 요청을 한다.

3페이지로 이루어져 있는 영수증에 이 많은 내용이 다 들어가 있으니 꼭 꼼꼼하게 확인하고 연말정산을 확정하자.

국세청에서는 연말정산 신고 종료 후, 연말정산 과다공제 여부를 검증한다고 한다. 부양가족, 주택자금, 연금저축 등 과다공제자에 대해 수정신고를 안내하고 거짓 기부금 영수증에 대해서는 「기부금 표본조사」를 매년 실시한다고 한다. 또한, 과다공제자가 많이 발생하는 사업장은 현장확인 대상으로 선정될 수 있다고 하니 실무자와 근로자 모두 꼼꼼한 확인이 필요하다.

'세법을 공부해보자' 카테고리의 다른 글

| [법인세 과세대상과 납세의무자] 분류, 소득처분, 법인세율 개정 등 (0) | 2024.04.13 |

|---|---|

| 회계팀 결산 : 대손충당금, 대손상각비 분개 및 세무조정 process (0) | 2024.04.09 |

| 실무자가 정리한 고용,산재 보수총액신고 방법 (0) | 2024.04.09 |

| 24년 귀속 기타소득간이지급명세서 제출 기한 변경 (0) | 2024.04.09 |

| [근로소득지급명세서] 오류와 누락 없이 신고하는 법, 가산세 피하기 (0) | 2024.04.09 |

댓글