간이지급명세서(거주자의 기타소득) 매월 제출

소득세법 제164조의3

24년 1월 지급분부터 인적용역 기타소득자 간이지급명세서를 매월 제출해야 한다.

Why? 사회적 약자, 고용 취약계층 사회안전망 강화와 복지 사각지대 해소를 위해 일시적으로 강연, 자문 등 용역을 제공하는 인적(人的) 용역 기타 소득자의 소득자료를 매월 제출하는 것으로 신설되었다고 한다.

인적용역 관련 기타소득이란?

아래 인적용역을 일시적으로 제공하고 대가를 수취하여 발생하는 기타소득을 말한다.

- 고용관계없이 다수인에게 강연을 하고 강연료 등 대가를 받는 용역

- 라디오, TV방송 등을 통하여 해설, 계몽 또는 연기의 심사 등을 하고 보수 등의 대가를 받는 용역

- 변호사, 공인회계사, 세무사, 건축사, 측량사, 변리사 등이 그 지식 등을 활용하여 보수 등의 대가를 받고 제공하는 용역

- 그 외 고용관계없이 수당 등의 대가를 받고 제공하는 용역

근로(인적용역자) 소득구분 방법

일용, 간이, 용역 소득자료 선택 체크리스트

간이지급명세서(거주자의 기타소득) 서식

법이 개정되면서 서식도 조금씩 변경이 되었다.

서식작성법

가. ⑥ 지급연도란은 소득자에게 대가를 지급한 연도를 적습니다. ⑦ 지급월란은 소득자에게 대가를 지급한 월에 “○”를 표시합니다.

나. ⑧ 귀속연도란 및 ⑨ 귀속월란은 소득자로부터 용역을 제공받은 연도와 월을 적습니다.

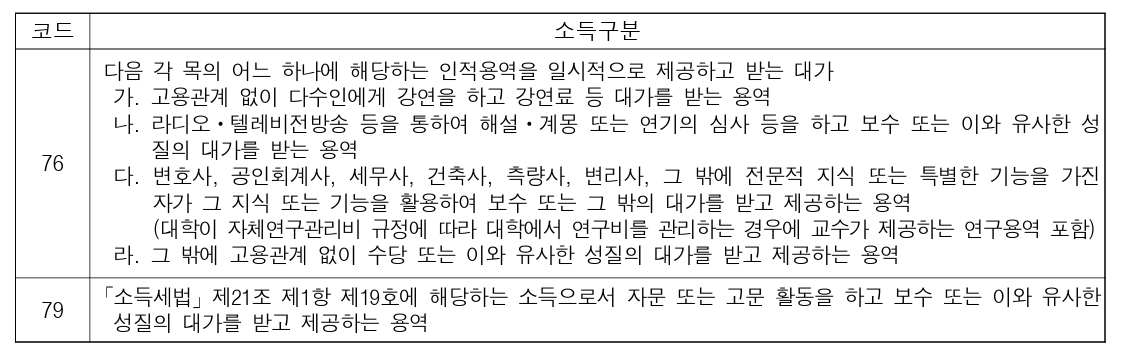

다. ⑩ 소득구분란은 아래의 소득구분표에서 해당하는 코드번호를 적습니다.

라. ⑪ ~ ⑫란은 소득자의 성명(상호), 주민(사업자)등록번호를 적습니다.

마. ⑬ 외국인 여부란은 소득자가 외국인일 경우에는 "○"를 표시하고 내국인일 경우에는 표시하지 않습니다,

바. ⑮ 지급액란은 소득자를 기준으로 해당 월에 지급한 금액을 적습니다. [건별 소액부징수(⑲ 소득세액이 1천 원 미만인 경우를 말합니다)되는 지급액도 적어 제출합니다]

사. ⑯ 필요경비란은 ⑮ 지급액의 100분의 60을 적습니다. 다만, 실제 지출한 필요경비가 100분의 60의 금액을 초과하면 그 초과하는 금액도 포함하여 적습니다.

아. ⑰ 소득금액란은 ⑮ 지급액에서 ⑯ 필요경비를 뺀 금액을 적습니다.

자. ⑱ 세율란은 20%를 적습니다. 차. ⑲ 소득세란은 ⑰ 소득금액과 ⑱ 세율 20%를 곱한 금액을 적습니다.

카. ⑳ 지방소득세란은 ⑲ 소득세에 10%를 곱한 금액을 적습니다.

[참고용] 기타소득 소득구분표

- 64코드: 필요경비 90% 적용, 1억 원 초과 분은 필요경비80% 적용, 다만, 서화ㆍ골동품 보유기간이 10년 이상인 경우 1억원 초과 분도 90% 적용하고, 실제 든 필요경비가 90(80)%를 초과하는 경우에는 그 초과하는 금액도 포함하여 작성합니다. - 65코드: 비과세 한도는 연간 500만 원(근로소득에서 비과세한 직무발명 보상금이 있는 경우에는 그 비과세금액을 더하여 연간 500만원 한도를 적용)

- 71, 74 코드: 필요경비 80%를 적용. 다만, 실제 든 필요경비가 80%를 초과하는 경우에는 그 초과하는 금액도 포함하여 코드별로 구분하여 작성합니다.

- 72, 73, 75, 76, 79, 80코드: 다음 표에 따른 필요경비를 적용. 다만, 실제 든 필요경비가 다음 표에 따른 금액을 초과하 면 그 초과하는 금액도 포함하여 코드별로 구분하여 작성합니다.

| 수입시기 | 필요경비 |

| 2018.3.31. 이전 | 받은 금액의 100분의 80 |

| 2018.4.1. ~ 2018.12.31 | 100분의 70 |

| 2019.1.1. 이후 | 100분의 60 |

- 77코드: 다음 표에 따른 필요경비를 적용. 다만, 실제 든 필요경비가 다음 표에 따른 금액을 초과하면 그 초과하는 금액도 포함하여 작성합니다.

| 종교관련종사자가 받은 금액 (비과세소득 제외) |

필요경비 |

| 2천만원이하 | 종교관련종사자가 받은 금액의 100분의 80 |

| 2천만원초과 4천만원이하 |

1,600만원 + (2천만원을 초과하는 금액의 100분의 50) |

| 4천만원초과 6천만원이하 |

2,600만원 + (4천만원을 초과하는 금액의 100분의 30) |

| 6천만원초과 | 3,200만원 + (6천만원을 초과하는 금액의 100분의 20) |

단, 소득구분표에서 인적용역 관련 기타소득만 월 1회 간이지급명세서 제출하면 된다.

간이지급명세서(거주자의 기타소득) 가산세

- 가산세 대상은?

간이지급명세서(거주자의 기타소득)를 제출기한 내 미제출 또는 불분명하거나 지급액이 사실과 다른 경우

- 가산세 납부?

미제출 등의 지급액에 가산세율을 곱하여 계산한 금액을 소득세 또는 법인세로 납부한다.

| 가산세율 | ||

| 지연제출 | 미제출 | 불분명 / 사실과 다른 제출 |

| 0.125%* | 0.25% | 0.25%** |

* 제출기한 경과 후 1개월 이내 제출한 경우

** 불분명, 사실과 다른 지급액이 총지급액의 5% 이하인 경우 가산세 미적용

- 가산세 중복적용 배제

인적용역 관련 기타 소득에 대한 간이지급명세서와 지급명세서 모두 미제출 또는 제출 내용이 불분명하거나 사실과 다른 경우 지급명세서 가산세(가산세율 1%)만 적용한다.

- 간이지급명세서(거주자의 기타소득) 미제출 가산세 특례

기타소득 지급명세서를 지급일이 속하는 과세연도의 다음연도 2월 말까지 제출한 경우 간이지급명세서(거주자의 기타소득) 미제출 가산세 면제

단, 24.1.1. ~ 12.31. 기간 중 지급한 인적용역 관련 기타소득

- 간이지급명세서(거주자의 기타소득) 제출 시 지급명세서 제출 면제

인적용역 관련 기타소득에 대한 간이지급명세서(거주자의 기타소득)를 제출한 경우 연 1회 제출하는 지급명세서를 제출한 것으로 봄

'24.1.1. 이후 지급분부터 적용한다.

2024.04.09 - [세법을 공부해보자] - [근로소득지급명세서] 오류와 누락 없이 신고하는 법, 가산세 피하기

[근로소득지급명세서] 오류와 누락 없이 신고하는 법, 가산세 피하기

1-2월은 연말정산이다~ 결산이다~ 법인세다~ 등등으로 모든 회사의 회계팀이 가장 바쁠 시기가 아닐까 싶다. 1월 그렇게 정신없이 보내다 보면 2월 달에는 또 중요한 업무가 하나 남아있다. 1월 급

sms0001.com

2024.04.08 - [세법을 공부해보자] - 2024년 근로소득 간이세액표(조견표)로 세금징수액 계산하기

2024년 근로소득 간이세액표(조견표)로 세금징수액 계산하기

연봉이 같은데 실 수령액이 달라지는 이유가 뭘까? 보통의 직장인이라면 24년부터 변경된 급여를 수령하게 된다. 하지만 같은 급여라도 입사시기, 부양가족, 4대 보험 등의 차이로 차인지급액(실

sms0001.com

'세법을 공부해보자' 카테고리의 다른 글

| 실무자가 정리한 연말정산 흐름도, 구조, 계산법 파악하기(원천징수 읽는법) (0) | 2024.04.09 |

|---|---|

| 실무자가 정리한 고용,산재 보수총액신고 방법 (0) | 2024.04.09 |

| [근로소득지급명세서] 오류와 누락 없이 신고하는 법, 가산세 피하기 (0) | 2024.04.09 |

| #2023년 연말정산, 인적 공제의 모든 것 (0) | 2024.04.09 |

| [ 부동산임대업 부가세신고 ] 부동산임대공급가액명세서 작성 (2) | 2024.04.08 |

댓글